Tabla de contenidos

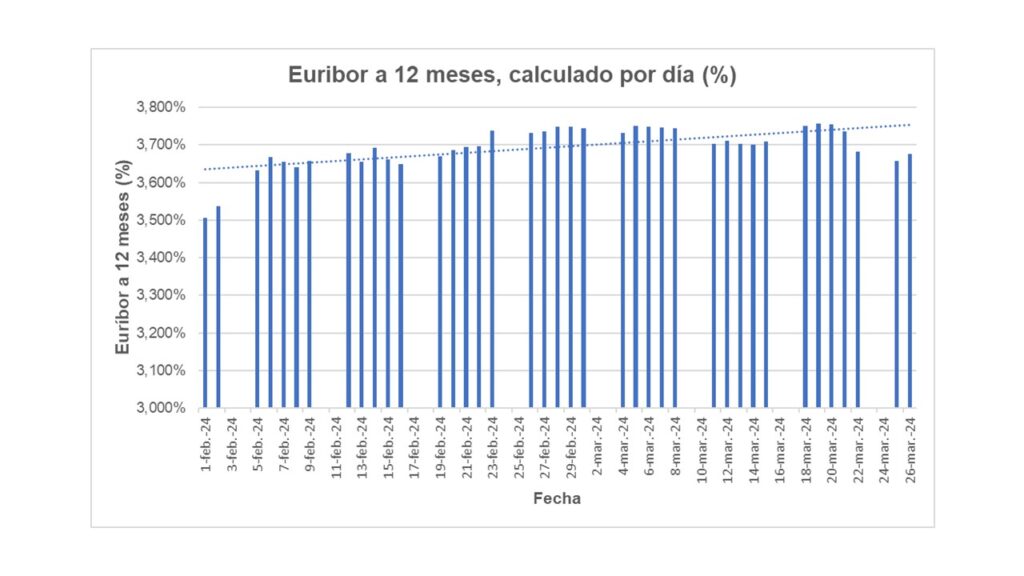

El Euribor cierre marzo 2024 ha bajado hasta 3,675%, pero la tendencia es al alza, según podemos observar en el gráfico

Si deseas conocer más acerca del Euríbor a 12 meses, te sugiero leer el artículo de Comportamiento del Euríbor a 12 meses

Consecuencias del aumento del Euribor al cierre marzo 2024

El aumento del Euribor, al cierre de marzo 2024 puede tener varias consecuencias tanto a nivel individual como a nivel macroeconómico. Aquí hay algunas de las principales consecuencias:

- Aumento de los pagos de hipotecas y préstamos: Para las personas que tienen préstamos hipotecarios u otros préstamos vinculados al Euribor, un aumento en este índice significa que sus pagos mensuales también aumentarán. Esto puede afectar significativamente el presupuesto personal y reducir la capacidad de gasto discrecional de los individuos. Considerando que estos pagos no solo afectan al mes de marzo 2024, porque se revisan cada 6 meses o cada año, el efecto puede durar ese tiempo.

- Menor capacidad de endeudamiento: Con tasas de interés más altas, es probable que los bancos aumenten los costos de los nuevos préstamos. Esto puede dificultar que las personas y las empresas accedan al crédito o limitar la cantidad de crédito disponible, lo que a su vez puede reducir la capacidad de inversión y consumo.

- Impacto en la economía real: Un aumento en las tasas de interés puede ralentizar el crecimiento económico al disminuir la inversión y el gasto de los consumidores. Esto puede afectar negativamente a sectores como la construcción, bienes raíces y consumo, lo que a su vez puede llevar a una desaceleración económica más amplia. También es importante destacar que las tasas de interés se mantienen altas en Estados Unidos, lo que provoca una salida de dinero de la Eurozona hacia Estados Unidos aprovechando las mayores tasas de interés.

- Presión sobre el mercado inmobiliario: El aumento del Euribor puede afectar negativamente al mercado inmobiliario, ya que los costos de los préstamos hipotecarios se vuelven más altos, lo que puede desincentivar la compra de viviendas y reducir la demanda de propiedades. Esto podría llevar a una disminución en los precios de la vivienda o a una desaceleración en el mercado.

- Impacto en las finanzas públicas: Si las tasas de interés aumentan, también puede aumentar el costo de la deuda pública. Esto podría ejercer presión sobre los presupuestos gubernamentales y limitar la capacidad de financiar proyectos y programas sociales.

En resumen, un aumento en el Euribor en marzo 2024, puede tener ramificaciones significativas tanto a nivel individual como a nivel macroeconómico, afectando los presupuestos personales, la capacidad de endeudamiento, el crecimiento económico, el mercado inmobiliario y las finanzas públicas.

Es importante que los individuos, las empresas y los responsables de formular políticas estén atentos a las fluctuaciones en las tasas de interés y tomen medidas adecuadas para mitigar cualquier impacto negativo.

¿Cómo reducir el impacto del Euribor en las finanzas personales?

El Euribor es un índice de referencia utilizado comúnmente en Europa para calcular los tipos de interés en préstamos hipotecarios y otros productos financieros.

Su aumento en marzo 2024 puede tener un impacto significativo en las finanzas personales, especialmente para aquellos que tienen préstamos vinculados a él, como hipotecas de tasa variable.

Algunas formas de reducir su impacto, para marzo 2024 y los meses subsiguientes son:

- Hipoteca a tipo fijo: Si es posible, considera cambiar tu hipoteca de tipo variable a tipo fijo. Con una tasa fija, no estarás expuesto a las fluctuaciones del Euribor y tendrás una cuota mensual estable durante todo el plazo del préstamo. Sin embargo, la tendencia del último año indica una reducción en las tasas de interés, por lo que esta no parece una buena idea en este momento, especialmente considerando que las tasas fijas son mayores que las variables.

- Negociar con el banco: Si tienes una hipoteca vinculada al Euribor y los intereses a pagar te subieron en marzo 2024, podrías intentar negociar con tu banco para buscar alternativas que te protejan del impacto de las subidas. Por ejemplo, podrías explorar la posibilidad de acordar un tipo de interés máximo que no se exceda, o renegociar las condiciones del préstamo.

- Ahorro y amortización anticipada: Si las tasas de interés te subieron en marzo 2024, y eso aumenta tus pagos mensuales, podrías considerar realizar pagos anticipados a tu hipoteca. Esto puede ayudarte a reducir el capital pendiente y, por lo tanto, disminuir el impacto de las subidas del Euribor, como la de marzo 2024. Sin embargo, es importante recordar que la tendencia del último año ha sido a la baja de las tasas de interés.

- Diversificar inversiones: Si tienes inversiones financieras, diversificar tu cartera puede ayudarte a mitigar el impacto negativo del Euribor en tus finanzas personales. Al tener una variedad de inversiones, es menos probable que te veas afectado negativamente por las fluctuaciones en un solo mercado o índice.

- Evaluación de riesgos: Si estás considerando adquirir un préstamo vinculado al Euribor, asegúrate de comprender completamente los riesgos asociados con las fluctuaciones del Euribor y cómo podrían afectar tu capacidad para realizar pagos en el futuro. Si no tienes una necesidad urgente del bien o servicio a adquirir, quizás sería mejor esperar a que las tasas bajaran un poco.

- Seguimiento de indicadores económicos: Mantente informado sobre los acontecimientos económicos y financieros que podrían afectar al Euribor. Esto te ayudará a tomar decisiones más informadas sobre tus finanzas personales y a anticiparte a posibles cambios en las tasas de interés.

Recuerda que siempre es recomendable consultar con un asesor financiero antes de tomar decisiones importantes sobre tus finanzas personales, especialmente cuando se trata de préstamos hipotecarios u otros productos financieros complejos.