Tabla de contenidos

El Euribor promedio a mayo 2024 fue de 3,680% y el de abril de 3,703%, lo que muestra una pequeña reducción de 0,023% o 2,3 puntos básicos, en promedio de un mes a otro. Sin embargo, al cierre de mayo 2024 el Euribor llegó a 3,711%, ligeramente superior a la media del mes, lo que representa un ligero incremento del cierre de abril (3,696%).

¿Qué es el Euribor?

Para entender la importancia de esta bajada en mayo 2024, primero necesitamos aclarar qué es el Euribor.

El Euribor (European Interbank Offered Rate) es la tasa de interés promedio a la que los bancos europeos se prestan dinero entre sí. Existen diferentes plazos para el Euribor, pero los más comunes son el Euribor a 1 mes, 3 meses, 6 meses y 12 meses.

Este índice es un componente crucial en la determinación de las tasas de interés para una amplia gama de productos financieros, especialmente las hipotecas a tipo variable.

Comportamiento del Euribor en mayo 2024

Tal como se observa en la Figura 1, el Euribor ha fluctuado desde valores por encima del 5% a valores negativos en los últimos 24 años. En mayo 2024, el Euribor promedio se redujo ligeramente respecto a abril y se espera que continúe descendiendo con la reducción de tasas de interés que anunciará el Banco Central Europeo.

El comportamiento promedio del Euribor de mayo 2023 a mayo 2024 (Tabla 1) muestra una ligera tendencia a la baja de dicha tasa, desde marzo, aunque la caída a mayo 2024 es de solo 3,8 puntos básicos.

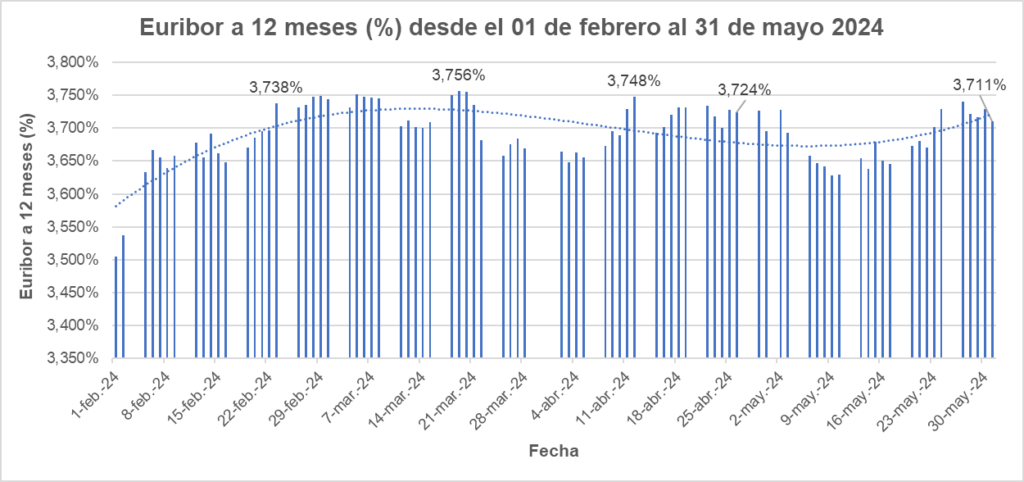

En la figura 2, podemos observar el comportamiento del Euribor diario de los últimos 5 meses, mostrando fluctuaciones cuyos máximo no alcanzan 3,8% hasta mayo 2024.

Si deseas el archivo con los datos utilizados para elaborar los gráficos y los datos del Euribor a mayo 2024, puedes descargarlo en el siguiente enlace

Contexto Económico: Un Año de Altibajos

Hasta ahora, el año 2024 ha sido particularmente volátil para los mercados financieros. Tras un 2023 marcado por la recuperación económica post-pandemia, la guerra en Ucrania y las fluctuaciones en los precios de la energía, el comienzo de 2024 estuvo caracterizado por una relativa estabilización. Sin embargo, varios factores han contribuido a la reciente caída del Euribor:

Política Monetaria del BCE

El Banco Central Europeo (BCE) ha jugado un papel crucial en esta tendencia a la baja. En respuesta a las señales de desaceleración económica y a la inflación moderada, el BCE decidió adoptar una política monetaria más acomodaticia, con lo cual se reducirán los tipos de interés para evitar una caída de la producción.

Factores Geopolíticos

La resolución de algunas tensiones geopolíticas, especialmente en el Este de Europa, ha reducido la incertidumbre en los mercados financieros. La estabilización de los precios del petróleo y el gas, junto con la mejora en las relaciones comerciales internacionales, ha generado un ambiente más propicio para la inversión y el crecimiento económico, lo que a su vez ha influido en la caída del Euribor.

Datos Económicos Positivos

A pesar de los desafíos, los datos económicos recientes han mostrado signos positivos. La tasa de desempleo en la zona euro ha continuado disminuyendo, y el crecimiento del PIB ha sido mejor de lo esperado en varios países.

Estas señales de recuperación han llevado a una mayor confianza en los mercados financieros, contribuyendo a la bajada del Euribor.

Implicaciones para los Propietarios de Viviendas

La bajada del Euribor tiene implicaciones directas e inmediatas para los propietarios de viviendas con hipotecas a tipo variable, por las siguientes razones:

Reducción en las Cuotas Mensuales

Para aquellas hipotecas vinculadas al Euribor, una bajada de este índice significa una reducción en los pagos mensuales, cuando se realiza la revisión que puede ser semestral o anual.

Este alivio financiero puede ser significativo, especialmente para las familias que han estado lidiando con tasas de interés más altas en los últimos años, lo cual reduce su riesgo personal financiero.

Supongamos una hipoteca de 200.000 € con un diferencial del 1% sobre el Euribor y un plazo de 25 años. Si el Euribor a 12 meses cae de 3,75% al 3,50%, la cuota mensual disminuye de 1.140,23€ a 1.111,66€, es decir, la reducción es de 28,57€ al mes o 342,84€ al año

Los cálculos pueden ser revisados en el siguiente archivo

Refinanciación de Hipotecas

La bajada del Euribor también abre la puerta a la refinanciación de hipotecas. Los propietarios pueden encontrar condiciones más favorables para renegociar sus préstamos, lo que puede traducirse en menores tasas de interés y, en consecuencia, pagos mensuales aún más bajos. Esta oportunidad de refinanciación puede ser especialmente atractiva para aquellos que adquirieron sus hipotecas en un período de tasas más altas.

Nuevas Hipotecas en mayo 2024

Para aquellos que están considerando comprar una vivienda, las bajas tasas del Euribor pueden hacer que los préstamos hipotecarios sean más accesibles y atractivos. Los bancos suelen trasladar las reducciones del Euribor a los nuevos productos hipotecarios, ofreciendo tasas más competitivas que pueden hacer que el sueño de la propiedad de una vivienda sea más alcanzable para muchas personas.

Impacto en los Inversores y el Mercado Financiero

La bajada del Euribor no solo afecta a los propietarios de viviendas, sino que también tiene amplias implicaciones para los inversores y el mercado financiero en general.

Bonos y Renta Fija

Las tasas de interés más bajas suelen llevar a un aumento en los precios de los bonos. Esto se debe a que los bonos existentes, que ofrecen rendimientos más altos en comparación con las nuevas emisiones a tasas más bajas, se vuelven más atractivos para los inversores. Como resultado, los fondos de renta fija y los inversores en bonos pueden ver un aumento en el valor de sus carteras.

Mercado de Acciones

Por otro lado, las tasas de interés más bajas pueden ser un catalizador positivo para el mercado de acciones. Las empresas pueden beneficiarse de menores costos de endeudamiento, lo que puede mejorar sus resultados financieros y, en última instancia, sus valoraciones en el mercado de valores. Además, los inversores pueden buscar rendimientos más altos en las acciones debido a la disminución de los rendimientos en la renta fija.

Banca y Sector Financiero

Para los bancos, la bajada del Euribor puede tener un impacto mixto. Por un lado, los márgenes de interés neto pueden comprimirse debido a las menores tasas de interés. Sin embargo, el aumento en la demanda de hipotecas y otros préstamos puede compensar esta reducción, especialmente si la economía en general está mejorando. Además, una mayor estabilidad económica y un mercado hipotecario activo pueden reducir el riesgo de morosidad, mejorando la calidad de los activos bancarios.

Previsiones para el Futuro

La pregunta clave es: ¿Se mantendrá esta tendencia a la baja del Euribor? Si bien es difícil predecir con exactitud el comportamiento futuro del Euribor, varios factores pueden influir en su trayectoria.

Políticas del BCE

El BCE ha indicado que continuará monitoreando de cerca la situación económica y ajustará sus políticas según sea necesario. Si la economía de la zona euro muestra señales de fortalecimiento sostenido, es posible que el BCE mantenga su política de tasas bajas durante un período prolongado. Sin embargo, si la inflación comienza a repuntar, el BCE podría verse obligado a ajustar las tasas al alza nuevamente.

Condiciones Económicas Globales

Las condiciones económicas globales también jugarán un papel crucial. Factores como el crecimiento económico en otras regiones, las políticas comerciales internacionales y los precios de las materias primas pueden influir en la estabilidad económica de la zona euro y, por ende, en el Euribor.

Inversiones y Gastos Públicos

Los planes de inversión y gasto público en infraestructuras y otras áreas clave también pueden influir en la economía. Un aumento en el gasto público puede estimular la actividad económica y potencialmente mantener las tasas de interés bajas para fomentar la inversión.

Conclusiones

- La bajada del Euribor al cierre de mayo 2024 marca un acontecimiento significativo en el panorama financiero europeo.

- Para los propietarios de viviendas, esto puede significar un alivio financiero en términos de pagos hipotecarios más bajos.

- Para los inversores, ofrece oportunidades y desafíos en igual medida. A medida que avanzamos hacia la segunda mitad del año, será crucial seguir de cerca las políticas del BCE, los datos económicos y las condiciones globales para entender mejor cómo evolucionará esta tendencia.

- En definitiva, la bajada del Euribor no solo refleja las condiciones actuales del mercado, sino que también subraya la interconexión de los factores económicos y geopolíticos que afectan nuestras vidas diarias. Estar informado y preparado puede ayudarte a tomar decisiones financieras más acertadas en un entorno en constante cambio.

La información estadística del Euribor a mayo 2024, fue obtenida de la página web del Banco de España